Правила досрочного погашения кредита

Кредиты и займы есть у большинства экономически активных россиян. И пока одни набирают долги, другие стремятся быстрее избавиться от них.

По данным ЦБ, в 2022 году российские банки выдали розничных кредитов на 12 трлн рублей. И хоть это не рекорд — в докризисном 2021 россияне кредитовались активнее, размеры долгов все равно впечатляют.

Общая задолженность граждан перед банками к началу 2023 года превысила 27 трлн рублей. В пересчете на численность населения страны получается, что каждый россиянин, включая детей, должен по кредитам почти 190 тысяч рублей.

За последние пять лет жители страны удвоили объем своих банковских долгов. По версии «РИА Новости», уровень закредитованности россиян, то есть соотношение долгов и доходов, в 2022 году составил 54%, а в некоторых регионах, например в Калмыкии, превысил 100%. Это значит, что для расчетов по всем имеющимся кредитам жителям этих территорий нужно отдать больше своей годовой зарплаты.

Рассмотрим, как выгоднее досрочно гасить кредит, можно ли вернуть проценты и страховку, а также почему спешить с возвратом долга — не всегда лучший вариант.

О чем вы узнаете из статьи

ПАРТНЕРСКИЙ МАТЕРИАЛ

Я заработала 100 000 рублей на Tinkoff Black

Узнайте, как повторить этот опыт и оформить карту

Хочу знать

Какой кредит можно погасить досрочно

По закону гражданин РФ имеет право досрочно погасить любой кредит, который он взял для личного, семейного, домашнего и другого использования, не связанного с предпринимательской деятельностью. Если человек занял у банка деньги, чтобы купить квартиру, машину или новый телефон, он всегда может вернуть их раньше срока — частями или целиком. И банк не может ему препятствовать.

Такое правило появилось в законодательстве в 2011 году — так государство стремилось облегчить кредитную нагрузку населению. До этого банки могли диктовать свои условия. Например, часто в кредитных договорах закреплялся мораторий на досрочное погашение кредита — нельзя было закрыть кредит раньше, чем через полгода после его оформления. Кроме того, досрочников могли штрафовать.

Может ли банк запретить досрочное погашение. Банк не может помешать вернуть досрочно деньги, которые человек занял у него для личных целей. Если такой заемщик хочет полностью или частично погасить свой долг перед банком, он должен просто заранее его уведомить о своем намерении. Срок уведомления обычно прописывается в кредитном договоре и не может быть больше 30 дней.

Если специальный срок в договоре не зафиксирован, уведомить банк нужно минимум за 30 календарных дней до дня возврата.

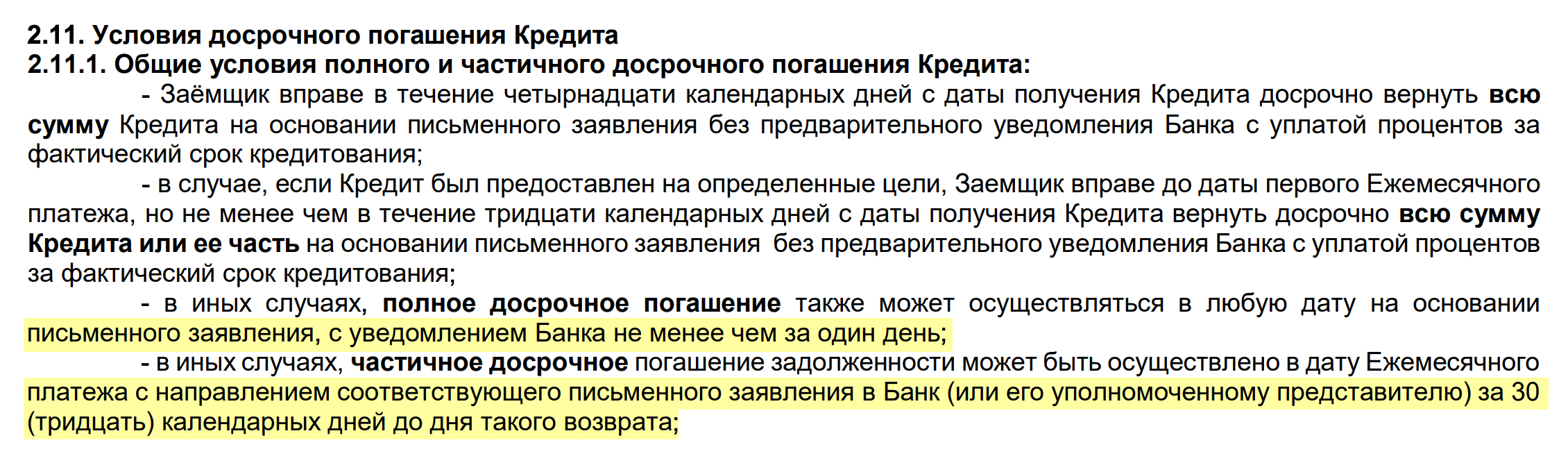

Вот пример условий предоставления кредита и открытия банковского счета от «МТС-банка»: письменное уведомление о полном погашении нужно направить всего за день, о частичном — за 30 календарных дней. Источник: «МТС-банк»

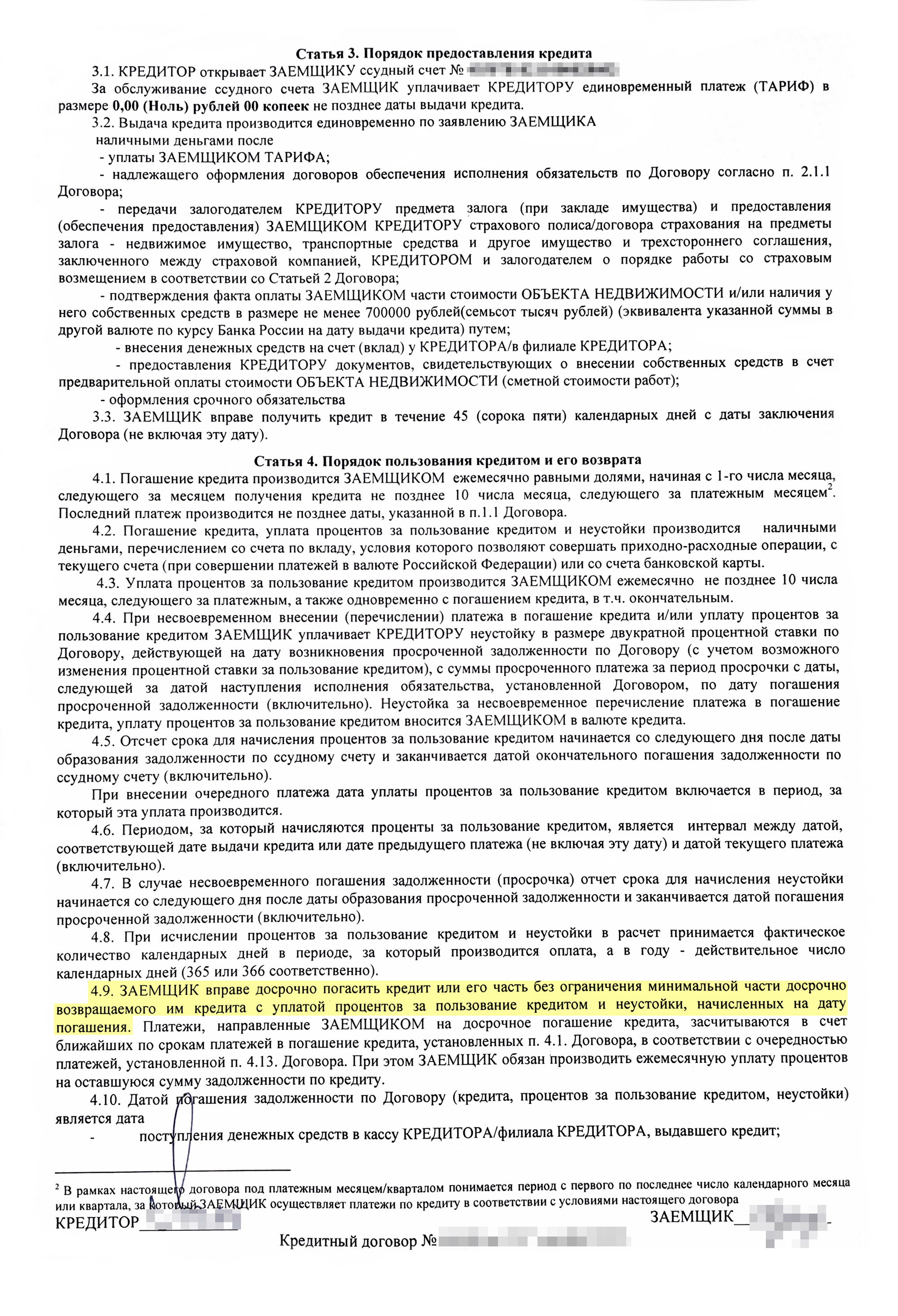

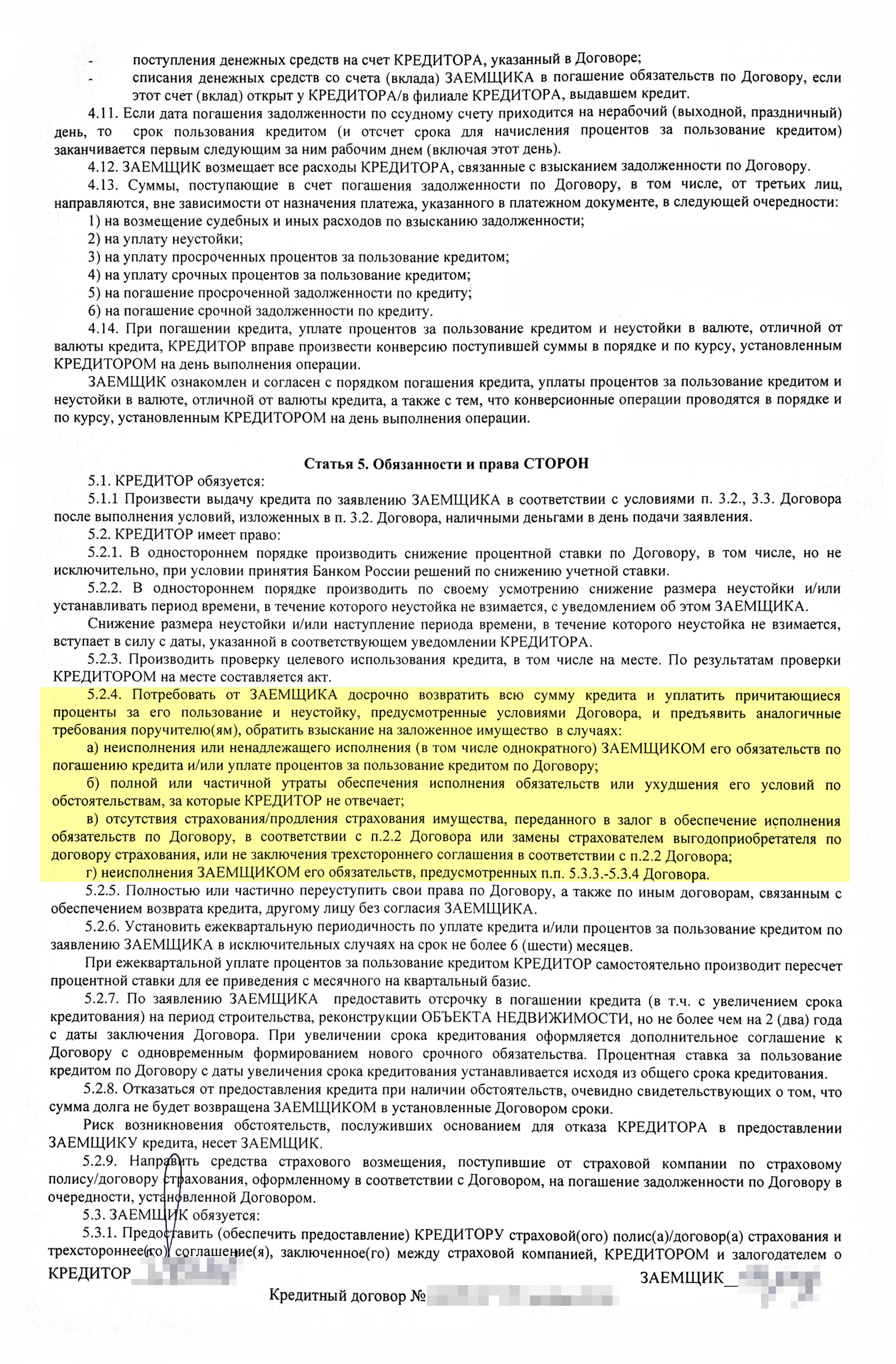

Это пример ипотечного договора Сбербанка от 2010 года — тогда банки еще могли запрещать досрочное погашение. Но в этом договоре прямо указано, что у заемщика есть такое право, а вот срок для уведомления банка не указан. Сейчас в таких случаях придерживаются правила об уведомлении минимум за 30 календарных дней до дня возврата

Правила другие, если кредит оформлен на индивидуального предпринимателя или организацию, а деньги взяли в долг, чтобы использовать в бизнесе.

В этом случае досрочный возврат возможен только с согласия банка. Процедура регулируется гражданским кодексом и заключенным между бизнесменом и банком кредитным договором. Если в договоре такой опции не предусмотрено, то можно попытаться написать заявление в банк. Без его одобрения досрочно вернуть кредит не получится.

Когда банк может потребовать полный возврат кредита. Обычно банк получает право требовать полный возврат долга, если заемщик нарушает условия кредитного договора.

Например, если клиент вносит платежи по потребительскому кредиту с опозданием:

- Для кредитов, оформленных на срок до 60 дней, если обязательный платеж был просрочен более чем на 10 дней.

- Для кредитов, оформленных на срок от 60 дней, если обязательный платеж был просрочен более чем на 60 дней в течение последних 180 дней.

Если заемщик допустил подобные нарушения, банк может потребовать у него досрочно вернуть весь оставшийся кредит и даст на это разумный срок:

- Для кредита, оформленного на срок от 60 дней, на досрочный возврат дается не менее 30 дней.

- Для кредита сроком до 60 дней — не менее 10 дней.

Что касается ипотеки, то потребовать досрочно погасить кредит банк может, если, например, заемщик не вносит ежемесячные платежи и просрочка длится более трех месяцев или не продлил договор страхования имущества — оно обязательно по закону при сделках с залогом. Если залог утрачен или его состояние ухудшилось, банк тоже может потребовать досрочное погашение.

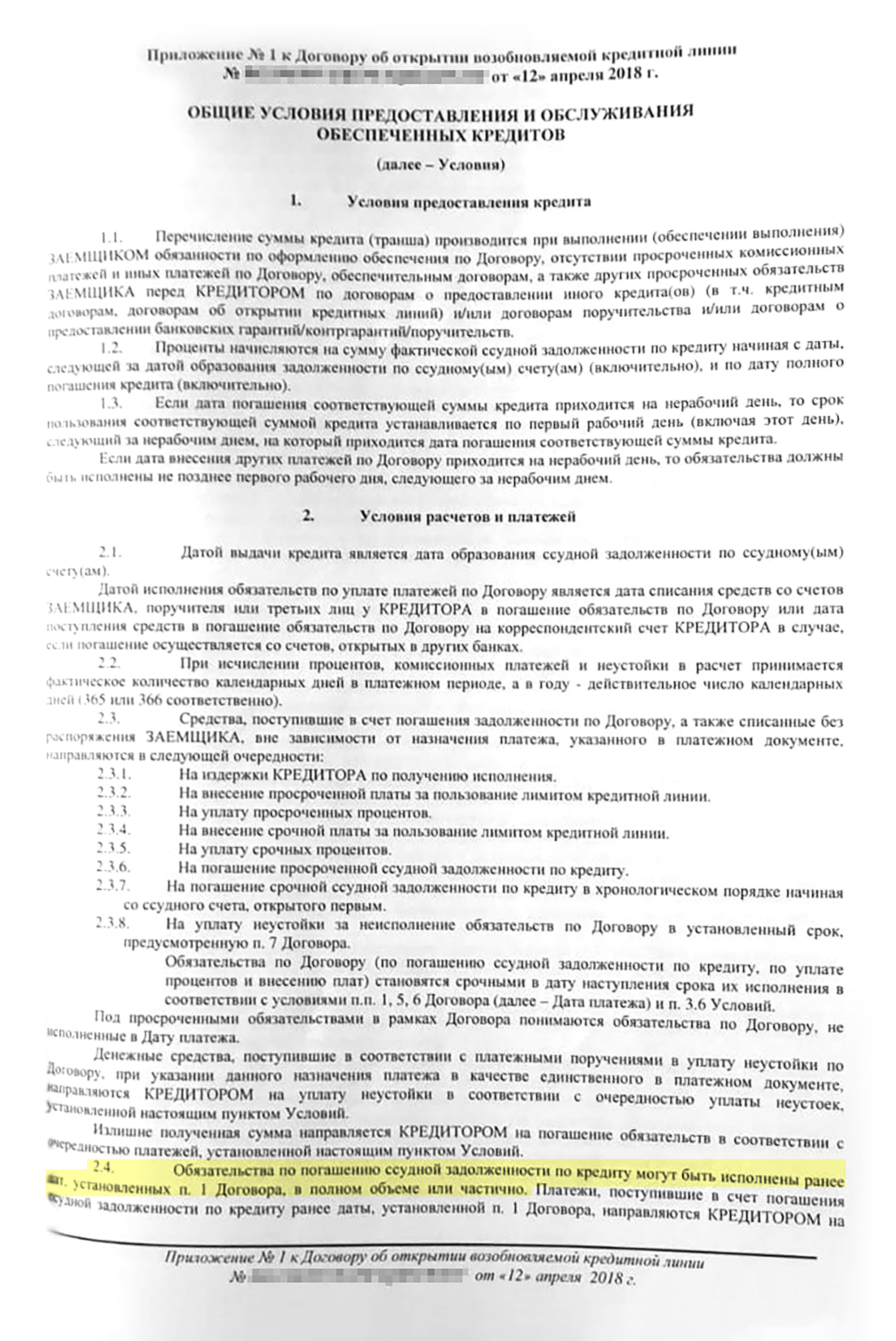

Пример ипотечного договора от Сбербанка. Указаны основания, по которым банк может потребовать от заемщика досрочно вернуть всю сумму кредита. Одно из них — отсутствие страхования имущества или же если эту страховку не продлили

Через сколько времени можно погасить кредит досрочно

По действующему законодательству заемщик имеет право закрыть любой кредит досрочно без временных ограничений — никаких штрафов за это не предусмотрено. Но перед этим нужно уведомить банк в установленный договором срок или минимум за 30 дней, если срок не прописан.

А еще закон разрешает не уведомлять кредитора о досрочном погашении, если заемщик закрывает кредит в течение 14 дней после оформления обычной потребительской ссуды. Или в течение 30 дней — для целевых POS-кредитов.

На практике бывает, что уведомление не требуется и для давно действующих кредитов — достаточно внести деньги на счет через мобильное приложение. Например, такая опция доступна клиентам Сбербанка. После внесения денег на счет через «Сбербанк-онлайн» они списываются в тот же день, а финансовые обязательства по кредиту автоматически пересчитываются. Но лучше уточнить наличие такой возможности перед оплатой — в чате мобильного приложения или в контакт-центре.

Выгодно ли гасить кредит досрочно

Насколько выгодно гасить кредит досрочно, зависит от его ставки и доходности инструментов, в которые можно направить свободные деньги вместо погашения.

Заемщик платит банку за каждый день пользования деньгами по ставке, предусмотренной кредитным договором. Для удобства ставка приведена в процентах годовых, а платежи по кредиту ежемесячные.

Чем выше ставка, тем больше денег надо платить банку за каждый рубль, взятый у него в долг, — и тем больше переплата в виде процентов. Соответственно, чем выше ставка, тем больше можно сэкономить на процентах при досрочном погашении кредита.

Однако сама экономия на процентах в этом случае не так важна: надо сравнить досрочное погашение с альтернативными способами использовать свободные деньги. Для этого нужно сопоставить ставку по кредиту с доходностью активов, в которые можно вложить деньги.

Для более точного сравнения стоит ориентироваться не на ставку кредита, а на его полную стоимость в процентах годовых. Она указана в кредитном договоре.

- Например, полная стоимость кредита — 15% годовых. А на вклад деньги можно положить под 9% годовых с ежемесячными выплатами. В таком случае свободную сумму выгоднее направить на погашение кредита. Ведь за пользование кредитными деньгами вы платите больше, чем дает банк процентов по вкладу.

- А вот если вклад приносит, скажем, 20% годовых — такая ставка была весной 2022 года, — то выгоднее положить свободные деньги на него. Ведь доходность вклада выше, чем проценты по кредиту: по сути, вы берете деньги под 15% и вкладываете их под 20% с минимальным риском, получая доход от разницы ставок. В такой ситуации досрочное погашение теряет смысл.

Эта логика работает как в отношении частичного досрочного, так и полного погашения кредита. И это касается кредитов как с аннуитетными платежами, так и с дифференцированными.

Аннуитетный и дифференцированный платежи

Аннуитетный платеж — это когда весь долг и проценты складываются в одну большую сумму и делятся на срок кредита. В результате вы выплачиваете долг равными частями. Этот вариант наиболее распространенный.

Дифференцированный платеж — когда долг делится на срок кредита, а проценты накидываются каждый месяц из расчета оставшейся суммы. При таком виде платежа в первые месяцы кредита вы платите существенно больше, в последние — меньше. Так как тело кредита погашается быстрее, переплата в итоге выходит меньше, чем при аннуитетном платеже, поэтому такой вариант редко встретишь у банков: он больше выгоден заемщику, чем кредитору.

При этом может быть так, что заемщику психологически комфортнее досрочно погасить кредит, а не вкладывать свободные деньги. Это тоже важно: душевное спокойствие сложно измерить деньгами.

Если у вас несколько кредитов и вы решили гасить их досрочно, первым делом стоит выплатить те, по которым выше процент. Так переплата будет меньше.

Наконец, возможна ситуация, когда досрочное погашение кредита позволит вам добиться каких-то целей. Например, продать машину проще, когда она перестала быть залогом по автокредиту. Такие нюансы тоже стоит учитывать, оценивая выгоду различных вариантов.

Что выгоднее: сокращать ежемесячный платеж или срок кредита

При досрочном погашении кредита можно сократить его срок или размер платежа. Иногда это зафиксировано в кредитном договоре, но чаще банки предлагают заемщикам самим выбрать подходящий вариант.

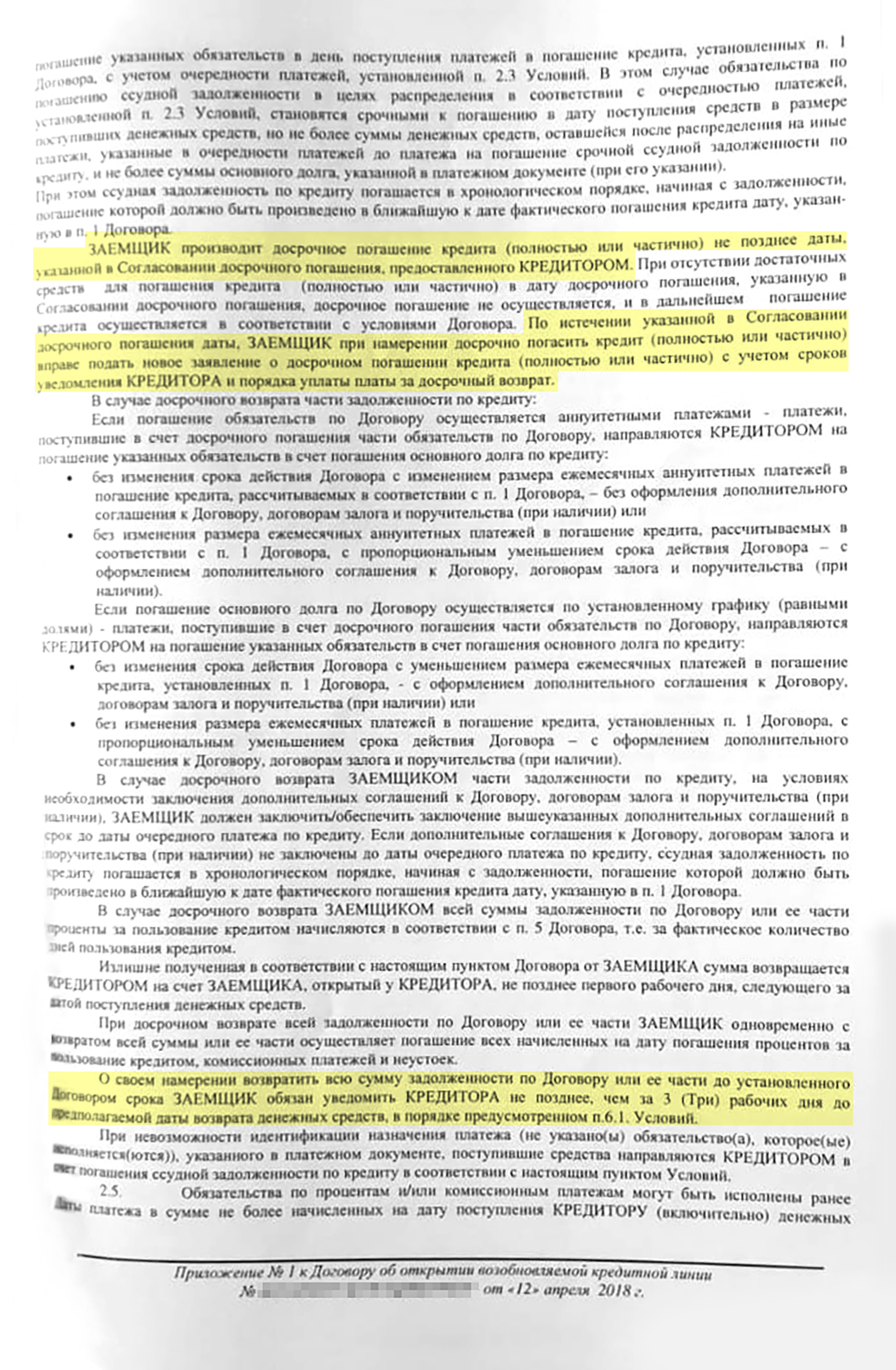

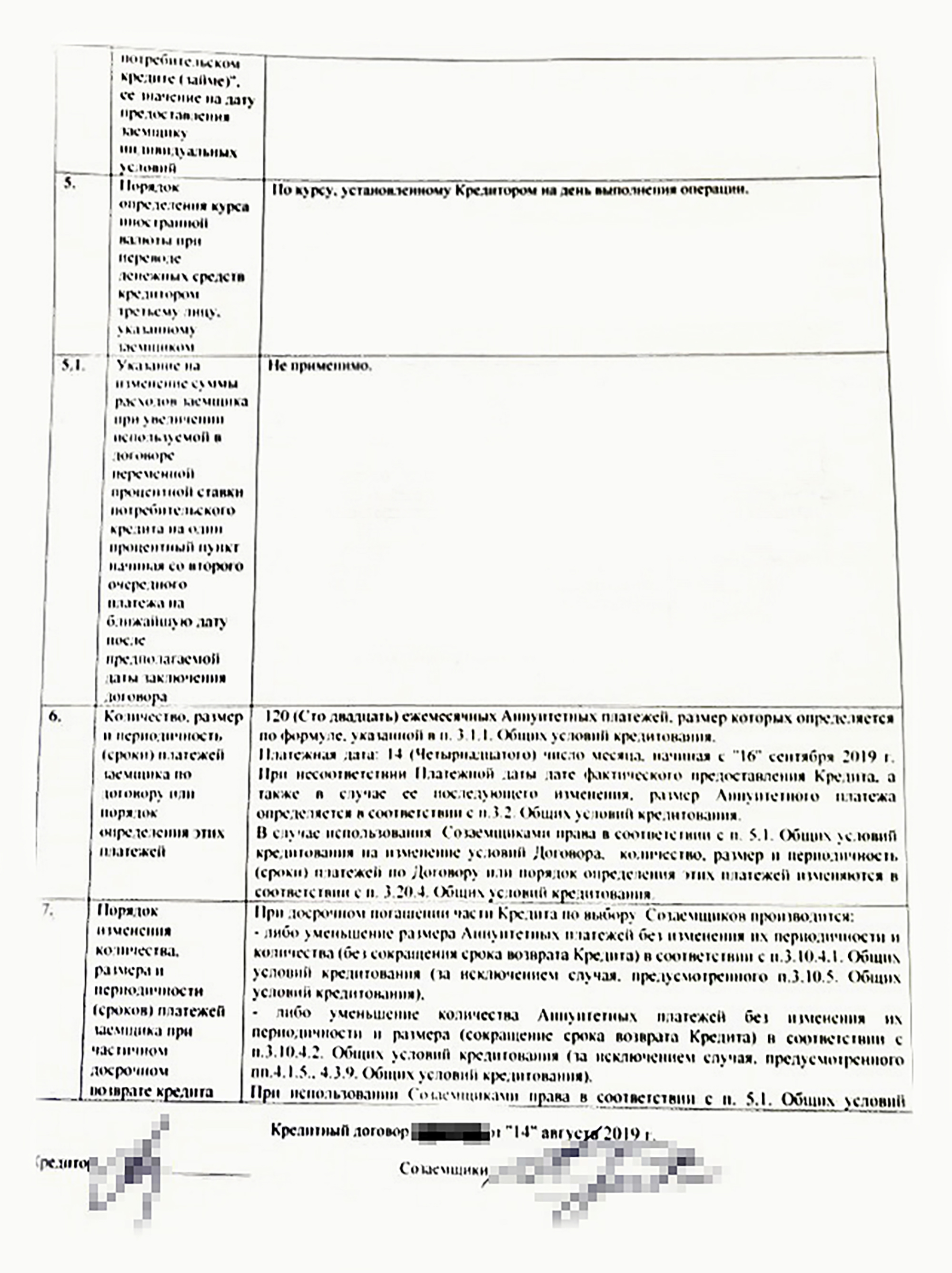

Это ипотечный договор автора статьи со Сбербанком. В п. 7 указано, что заемщик сам может выбрать, куда направляются его досрочные платежи

Такое решение придется принимать при каждом частичном досрочном погашении. Например, заемщик может постоянно сокращать срок кредита, а может чередовать варианты.

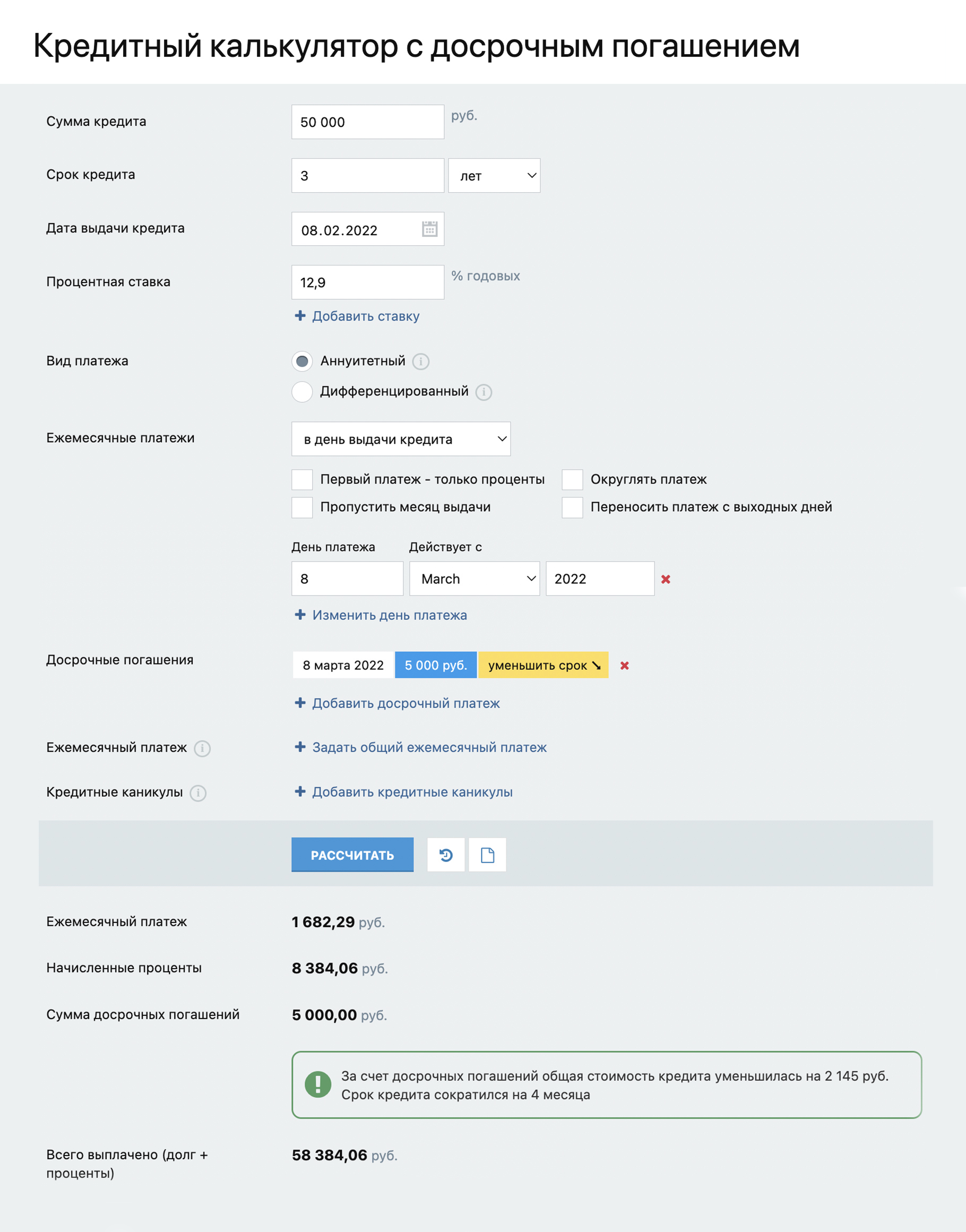

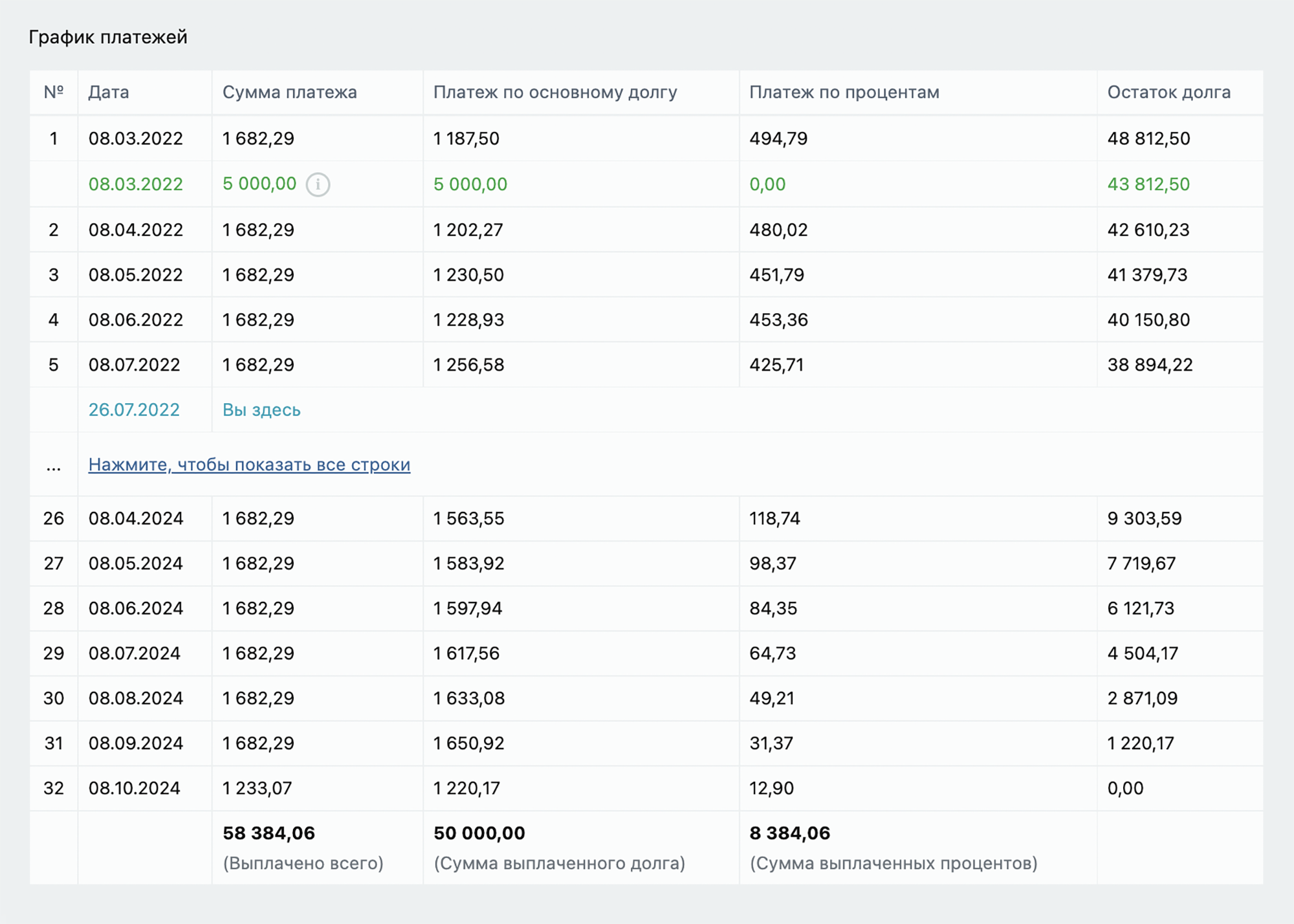

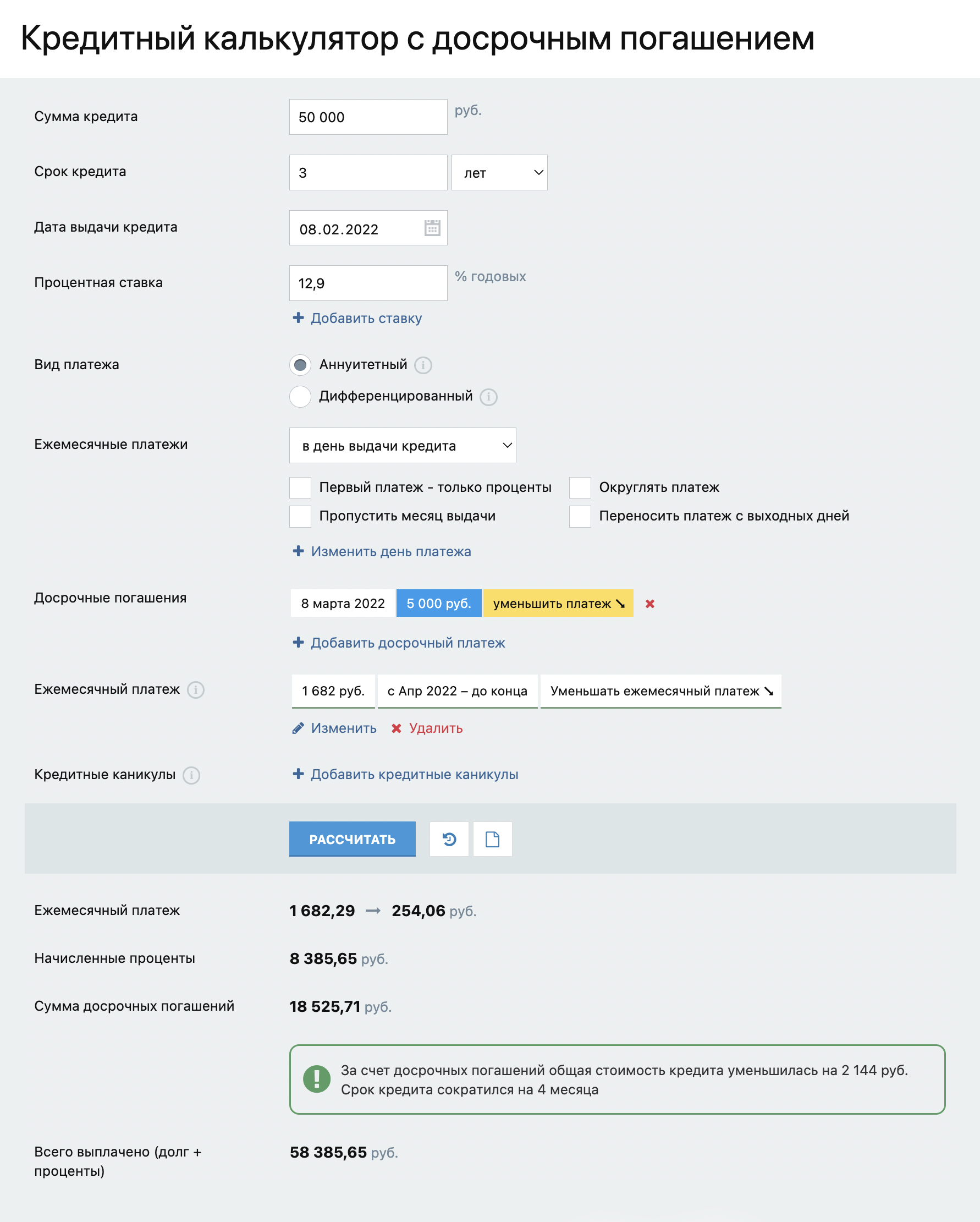

Сокращение срока кредита. Например, заемщик взял 50 000 ₽ сроком на три года под 12,9% и уже в первый платеж внес не только обязательные 1682 ₽, но и 5000 ₽ сверх этого.

Если он выбрал сокращение срока кредита, это уменьшает срок на четыре месяца, а стоимость кредита — на 2145 ₽. То есть вместо 10 529 ₽ процентных выплат будет 8384 ₽.

При этом сумма ежемесячного платежа останется прежней — 1682 ₽.

Это стартовые условия из нашего примера, в нижней части — результат расчетов. Срок кредита вместо 36 месяцев стал 32 месяца. А всего заемщик выплатит в виде долга с процентами 58 384 ₽. Источник: calcus.ru

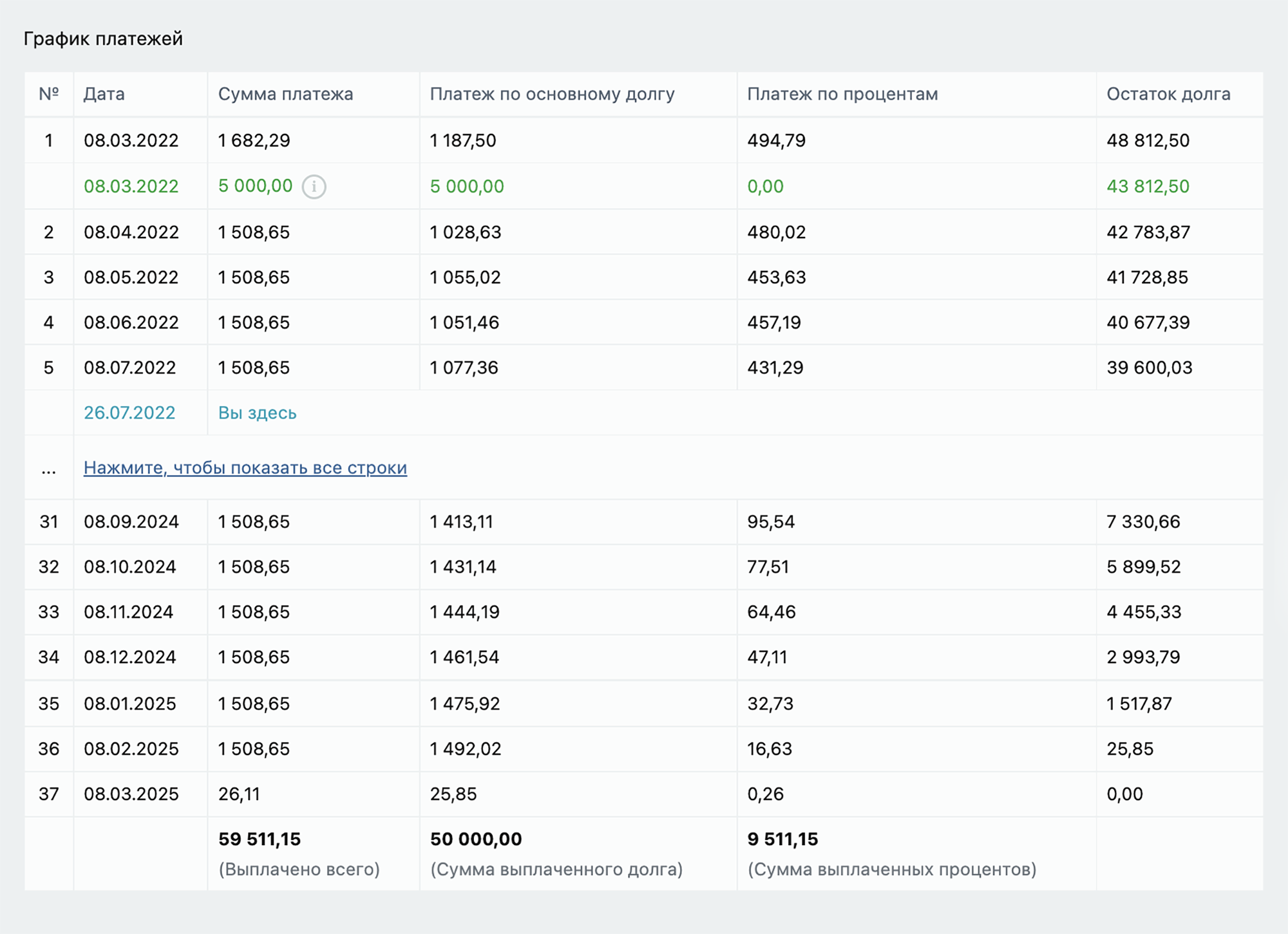

А это — детальные помесячные расчеты. Видно, что срок выплаты кредита сократится на четыре месяца, даже если один раз внести больше денег. Источник: calcus.ru

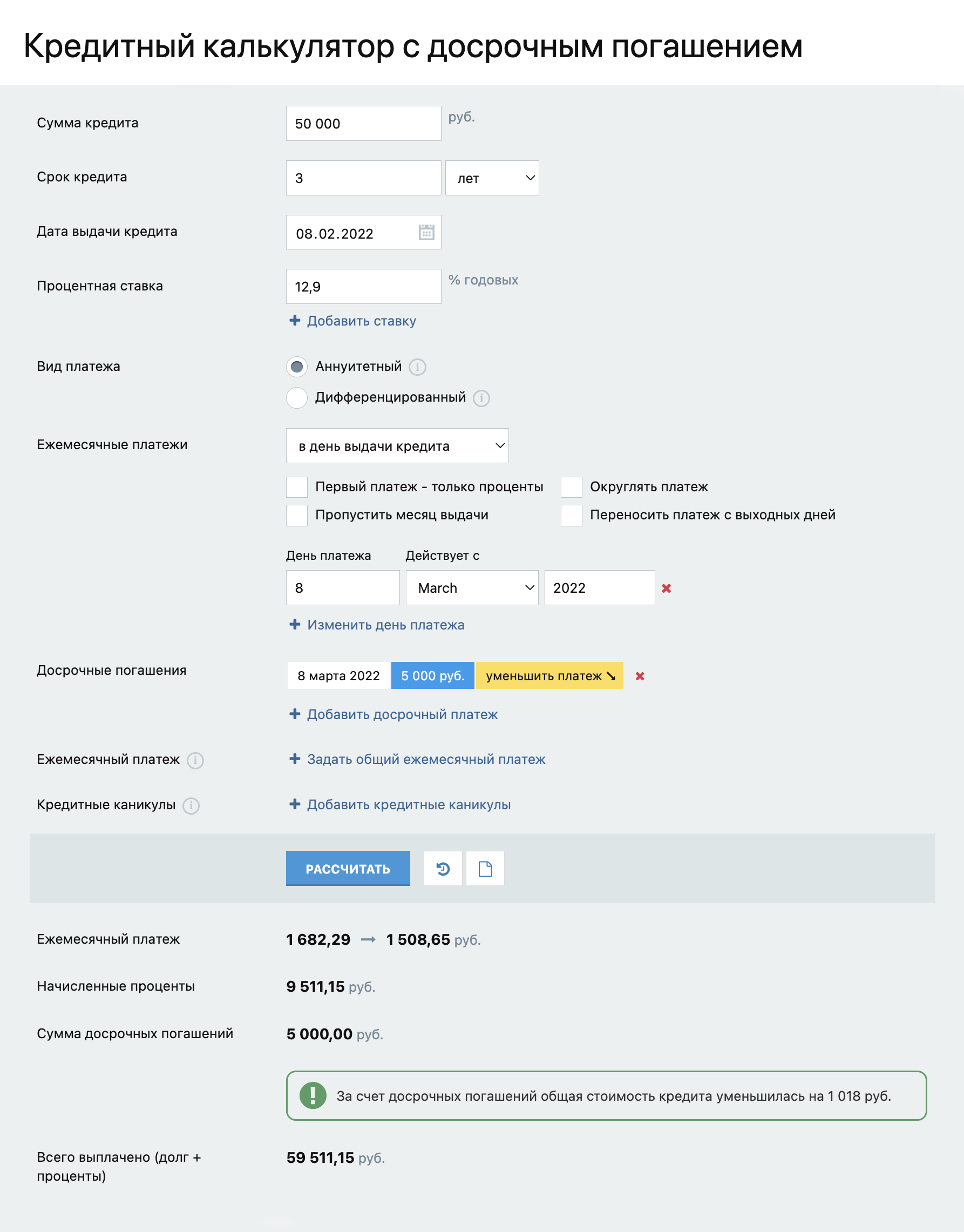

Сокращение ежемесячного платежа. Если при тех же начальных условиях заемщик направит дополнительные 5000 ₽ на сокращение ежемесячного платежа, то он каждый месяц будет платить по 1509 ₽ вместо 1682 ₽.

Общая сумма начисленных процентов при этом уменьшится на 1018 ₽: с 10 529 ₽ до 9511 ₽. Получается, что выгоднее уменьшать срок: там набежало 8384 ₽ процентами.

Если после сокращения платежа до 1509 ₽ заемщик продолжит и далее вносить по 1682 ₽, переплата в виде процентов будет такой же , как при сокращении срока. И закроется такой кредит тоже на четыре месяца раньше. При этом, раз каждый месяц заемщик вносит больше, чем надо, можно и дальше снижать ежемесячный платеж.

Такой способ, когда заемщик уменьшает платеж, но продолжает платить столько же , сколько и раньше, удобен тем, что обязательный платеж по кредиту с каждым месяцем будет уменьшаться, а экономия от досрочного погашения будет такой же , как при уменьшении срока. И если у заемщика изменится жизненная ситуация, ему будет проще осилить обязательный платеж и не уйти в просрочку.

При досрочном погашении с уменьшением платежа ежемесячная выплата стала 1509 ₽ — на 173 ₽ меньше изначальной. Но чтобы ускорить погашение, можно и дальше продолжать вносить по 1682 ₽. Источник: calcus.ru

Детальный расчет кредита при уменьшении ежемесячных выплат. Плюс этого способа еще и в том, что в случае финансовых трудностей заемщику проще поддерживать выплаты, ведь ежемесячный платеж меньше изначального. Источник: calcus.ru

А вот что будет, если при сокращении платежа с 1682 до 1509 ₽ в месяц со следующего месяца продолжить платить по 1682 ₽, каждый раз запрашивая сокращение платежа. Стоимость кредита уменьшится на 2144 ₽, срок — на четыре месяца. Это такой же результат, как если сокращать срок. Источник: calcus.ru

Когда погашать кредит досрочно невыгодно

С финансовой точки зрения бессмысленно гасить кредит досрочно, когда есть возможность вложить свободные деньги с большей доходностью, чем полная стоимость кредита в процентах годовых.

В такой ситуации отправить деньги на вклад было бы в три-четыре раза выгоднее. Вклады с такими ставками были в основном короткими, на 3—6 месяцев. Но за эти месяцы они принесли бы гораздо больший доход, чем экономия на процентах по кредиту при досрочном погашении.

Желательно, чтобы актив, в который заемщик будет вкладывать деньги, имел небольшой риск и предсказуемую доходность. Идеальный вариант — вклады. Облигации федерального займа, региональных и муниципальных властей, крупнейших компаний подходят, но с оговорками. А вот акции, высокодоходные облигации, драгоценные металлы и криптовалюты — рискованные инструменты, которые вполне могут принести убыток. К тому же при работе с ними придется постоянно следить за рынком, изучать его закономерности. Не получится просто вложить деньги и ждать дохода, как в случае с банковскими депозитами.

Отметим, что вряд ли стоит отдавать последние деньги для досрочного погашения кредита — лучше иметь финансовый резерв. Это полезнее, чем уменьшенный размер долга, так как резерв в случае чего можно использовать по-разному , в том числе для платежей по кредиту, а деньги, внесенные для погашения кредита, становятся недоступны.

Чем выше инфляция, тем сильнее будет обесцениваться долг — сам по себе. Поэтому нет особого смысла переживать из-за общей переплате по кредиту, ведь деньги в будущем менее ценные, чем сейчас.

Обложка — AleksandarNakic / iStock

Елена Зачепа

Гасили кредит досрочно? Поделитесь, как все прошло:

«Еще стоит помнить об инфляции — обесценивании денег с течением времени. Например, по состоянию на май 2022 года инфляция в России составляет 17,11% в годовом исчислении.»

А у кого-нибудь (ну кроме айтишников) зарплата так же быстро индексируется? У меня вот нет.

vivara, а у кого-нибудь из айтишников зарплата вообще индексируется? ни разу не встречал такого, рост дохода можно добиться только сменой работодателя.

d1mmmk, у меня индексируется. Раз в полгода пересмотры, раз в год смотрят по вилке

d1mmmk, у айтишников з/п растет быстрее инфляции

vivara, чтобы айтишнику получить индексацию зп надо либо брать на себя ещё больше ответственности, либо ходить постоянно по собесам, получать офферы с большей суммой и этим шантажировать текущего работодателя. Просто так мало кто повышает зп «просто потому что инфляция».

Отредактировано

матерь, скорее всего у вас не настолько большой трудовой стаж. Например, в 2000-х годах средние зарплаты были по 5000₽-10000₽. Вы представляете, семьи жили на 10000₽ в месяц. А официально средняя ЗП тогда была 2223₽. Сейчас ЖКУ стоит больше. Но тогда и цены были гораздо меньше. Но справедливости ради стоит отметить, что банк в первые годы забирает больше процентов, чем уходит на погашение тела кредита. Это видно в графике платежей. То есть вы всё-равно отдадите эти проценты банку до того, как инфляция превратила бы их в ничтожную сумму.

По идее кто дружит с математикой — здесь написаны очевидные вещи. Особенно люди не понимают 2 кейса: про ипотеку(длинный кредит) и инфляцию, про сократить срок или платеж. Удобно брать на длинный срок и погашать быстрее, разницы не будет, вопрос только в самоорганизации. Или например сделать сначала ремонт, и только потом начинать досрочно гасить ипотеку.

Можно ещё рассмотреть ситуацию покупки в рассрочку. Часто выгодно взять рассрочку и погасить досрочно. В итоге получается неплохая скидка на товар.

Огромное спасибо за статью. Теперь всем, кто не понимает, как работают кредиты, буду отправлять ссылку.

По теме: я не гашу досрочно ипотеку, взятую под 5%. Невыгодно. Хотя в прошлом году был период, когда ставки по депозитам упали ниже 5%. Но всё равно решил не гасить. Использую деньги на другие цели 🙂

Не вернули страховку при досрочном погашении. Обратилась к финансовому уполномоченному, который вынес решение в мою пользу, но Сбер подал иск в суд на меня. Рассмотрение моего дела будет только в сентябре 2022 г., а кредит был погашен зимой 2021 г.

Анна, было бы интересно узнать финал

Джон, непременно поделюсь результатом. Самой интересно узнать, сколько стоит времени и денег правда жизни 🙂

Анна, могу только пожелать скорейшей победы. Крошите этих

вероломных коммерсантов нафиг.

Добрый день.

30 Сентября 2021 года мною был взят потребительский кредит в АО «Райфайзенбанк» на сумму 586000 рублей, из которых плата за участие в программе страхования составляет 85790,4 . Срок кредита по договору – с 06.10.2021 г. по 22.09.2026 г., однако кредит был погашен мною досрочно .

В соответствии с письмом Центрального Банка от 30.07.2021 г. при досрочном погашении кредита банк обязан возвратить заемщику страховую премию за вычетом части страховой премии, исчисляемой пропорционально времени, в течение которого действовало страхование, в срок, не превышающий семи рабочих дней со дня получения заявления заемщика.

Мне была возвращена сумма в размере 12 883,95. С обоснованием, что размер страхового тарифа, уплаченного банком страховщику, составляет 0,042% (15 013,32 р.). Т.е. списанная с меня сумма 85 790,4 делится на две части: 15 013,32 тариф страховщику и 70777,08 оплаты услуги Банка по оплате страхования).

Банк отказывается учитывать при возврате страховки при досрочном погашении полную списанную с меня сумму 85 790,4, ссылаясь на то что сумма 70777,08 не входит в программу страхования. Однако, уточняя вопросы в чате мобильного приложения сотрудник банка ссылается на то, что сумма страхования 85 790,4 (скриншот прилагаю), обращаю ваше внимание, что такую же информацию предоставил консультант при оформлении кредита.

Подскажите, есть возможность вернуть полностью сумму?

Ни у кого не было опыта возврата всей суммы страхования ? Из списанных 130 тыс в страховую ушло только 5 тыс, остальные комиссия банка. Как получить расчёт комиссии и у неё нет предельного размера?

Николай, в договоре обычно прописано из чего состоит сумма. Обычно в таком случае банк выставляет конскую комиссию просто за факт перевода средств с кредитного счёта на оплату страховщику. То есть из 71К вполне возможна комиссия 28К например, просто так решил банк 🙂 Эти деньги никак не вернуть, услуга оказана в моменте

Конкретно к кредитам в общем понимании отношусь прохладно пока что, а всякие замаскированные рассрочки и беспроцентные периоды залетают на ура.

Обычно закрываю досрочно, когда надоедает ежемесячно заходить в приложение банка и откуда-то сверху внезапно капает копеечка, например, премия на работе. Если частичное погашение, то уменьшение платежа — морально лучше от меньшей суммы, чем от сэкономленных %, тем более сейчас есть возможность все сделать дистанционно, в любую минуту и без постоянных походов в банк.

В начале февраля так получилось, что незапланированно купила новый телефон в рассрочку, 27 февраля закончился открытый вклад и до сих пор % по новым покрывают месячный платеж кредита.

Да.Меньше выплатила процентов.Получила все налоговые вычеты-очень довольна.

Ипотека под 5,99% взята в июле 2020 года, не собираюсь гасить досрочно

Один вопрос, немного не понял. Если я беру в кредит 5000, с процентами за 5 лет я должен вернуть 6500. Если я верну за 3 года, это значит, что я должен погасить не 6500, а меньше?

Марк, здорово что вы сделали это открытие )

например, если вы погасите через год — вернуть нужно будет только 5500

Источник https://journal.tinkoff.ru/guide/kredit-dosrochno/